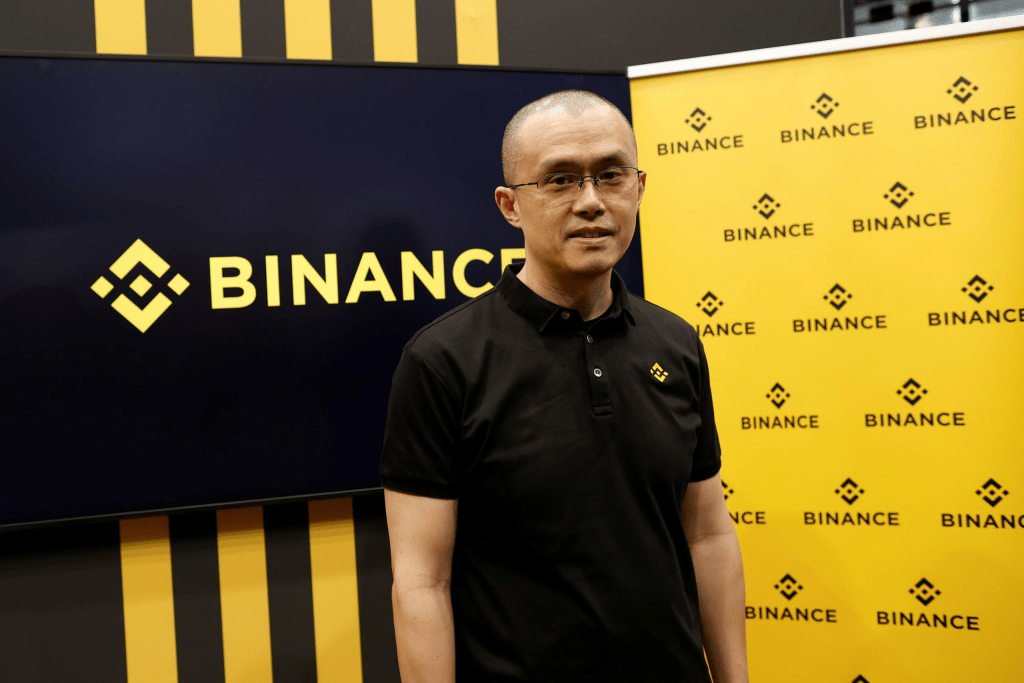

BNB的创始团队以币安(Binance)为核心载体,其核心人物为币安创始人赵长鹏(Changpeng Zhao,简称CZ)。CZ为加拿大籍华裔移民,早年曾有麦当劳工作经历,毕业后于东京证券交易所及彭博社Tradebook实习,积累了交易软件开发经验。2017年,CZ创立币安,该交易所迅速发展成为全球最大的加密货币交易所之一。尽管币安最初在中国创立,但受当地加密货币监管政策调整影响,后迁至日本。

BNB的创始团队以币安(Binance)为核心载体,其核心人物为币安创始人赵长鹏(Changpeng Zhao,简称CZ)。CZ为加拿大籍华裔移民,早年曾有麦当劳工作经历,毕业后于东京证券交易所及彭博社Tradebook实习,积累了交易软件开发经验。2017年,CZ创立币安,该交易所迅速发展成为全球最大的加密货币交易所之一。尽管币安最初在中国创立,但受当地加密货币监管政策调整影响,后迁至日本。

BNB的推出是币安生态战略升级的关键举措,其开发由CZ主导,背后蕴含内外双重动机。内部层面,币安于2019年4月推出的币安链(Binance Chain)存在智能合约功能缺失的技术空白,BSC的开发旨在填补这一功能空白,实现与币安链的技术互补。外部层面,2020年前后以太坊网络面临高Gas费及拥堵问题,BNB的诞生亦旨在为用户提供低成本、高效的区块链应用平台替代方案。此举标志着币安从单一交易所向全生态平台的战略升级,BNB作为币安生态扩展的重要组成部分,不仅丰富了币安的业务矩阵,更强化了其在区块链行业的综合竞争力。尽管2023年11月CZ因美国司法部指控辞去CEO职务,但2024年9月其以最大股东身份回归,稳定了市场对币安生态的信心;新任CEO Richard Teng于2025年3月进一步强调“BNB的价值不仅在于交易,而是其安全性和跨场景的实用性,比如链上支付和质押收益”,这一表述延续并深化了币安构建全生态平台的战略方向。

BNB的推出是币安生态战略升级的关键举措,其开发由CZ主导,背后蕴含内外双重动机。内部层面,币安于2019年4月推出的币安链(Binance Chain)存在智能合约功能缺失的技术空白,BSC的开发旨在填补这一功能空白,实现与币安链的技术互补。外部层面,2020年前后以太坊网络面临高Gas费及拥堵问题,BNB的诞生亦旨在为用户提供低成本、高效的区块链应用平台替代方案。

此举标志着币安从单一交易所向全生态平台的战略升级,BNB作为币安生态扩展的重要组成部分,不仅丰富了币安的业务矩阵,更强化了其在区块链行业的综合竞争力。尽管2023年11月CZ因美国司法部指控辞去CEO职务,但2024年9月其以最大股东身份回归,稳定了市场对币安生态的信心;新任CEO Richard Teng于2025年3月进一步强调“BNB的价值不仅在于交易,而是其安全性和跨场景的实用性,比如链上支付和质押收益”,这一表述延续并深化了币安构建全生态平台的战略方向。

技术底层

BNB公链的技术底层以“兼容性-性能-独立性”为核心框架,通过架构设计与参数优化,构建了支撑生态扩张的技术基石。

在兼容性层面,BNB基于优化版Go-Ethereum(Geth)实现了与以太坊虚拟机(EVM)的深度兼容,支持以太坊开发工具链(如Solidity语言)及智能合约标准,显著降低了开发者的迁移与部署门槛[2][6]. 这种兼容性使得以太坊生态项目可快速迁移至BNB,例如去中心化交易所等应用无需重构核心代码即可完成部署,有效缩短了开发周期并降低了技术适配成本.

性能优化是BNB解决以太坊网络瓶颈的关键。其采用Proof of Staked Authority(PoSA)共识机制,验证节点按固定顺序出块,结合区块传播优化与状态存储优化,实现了高效的交易处理能力. 网络参数显示,BNB出块时间稳定在3秒,TPS(每秒交易数)可达100-300区间,核心场景下甚至提升至1600-3000次/秒,同时通过固定低价Gas费用机制避免了网络拥堵时的费用飙升问题,显著优化了用户体验并降低了交易成本.

独立性方面,BSC通过双链并行架构实现了功能分流与风险隔离。其与BNB Beacon Chain(原币安链)并行运行,二者功能互补且独立运转:BNB Beacon Chain聚焦治理层功能,支持质押、投票及BEP-2代币标准;BNB则作为EVM兼容层,专注智能合约部署与DeFi、Web3应用开发. 这种架构设计确保了系统的冗余性——即使BNB Beacon Chain停止运行,BNB仍可依靠自身验证节点网络自主运转,实现了风险隔离与生态稳定性的提升.

综上,EVM兼容性构建了开发者友好的生态入口,高性能参数突破了传统区块链的吞吐量限制,双链并行架构则保障了系统的安全性与功能扩展性,三者共同构成了BNB生态快速扩张的技术底层支撑。

技术先进性

BNB的技术先进性可从“效率-安全-开发体验”三维度综合分析,其创新设计在各维度形成显著优势。

在效率层面,BNB通过动态费用模型与PoSA共识机制实现高吞吐与低延迟。PoSA(Proof of Staked Authority)共识机制结合权益证明(PoS)与授权证明(PoA)特性,由21个验证节点质押BNB运行,既平衡去中心化需求,又避免DPoS的寡头垄断风险,通过验证人轮流出块与严格行为约束,实现快速共识与低重组深度(平均1-2个区块)。该机制支撑BSC基础层每秒1600-3000笔交易(TPS),配合Layer 2扩容方案opBNB(基于Optimism OP Stack),TPS可突破4000笔,且通过亚秒级交易优化将区块生成时间从3秒缩短至不足1秒,具备每日处理1亿笔交易的能力。动态费用模型进一步强化效率优势,基础Gas费稳定在0.01-0.05美元,较以太坊降低95%,且支持“无Gas费交易”机制——用户可通过BEP-20代币支付Gas费用或由组织赞助实现“免Gas”模式,大幅降低日常交互成本。

安全层面,BNB通过MEV保护与私有交易池提升交易公平性与系统安全性。针对MEV(最大可提取价值)风险,BNB实施专项保护机制,与主流钱包合作提供自动化/手动保护方案,并建设私有交易池(Private Mempool)系统,通过隐藏交易信息减少抢先交易等恶意行为。同时,PoSA共识的确定出块顺序与终局性确认机制(无需叔块),结合低重组深度(1-2个区块),进一步降低交易回滚风险,保障链上状态稳定性。

在开发体验层面,BNB通过AI工具与EVM兼容性显著降低开发门槛。EVM(以太坊虚拟机)高度兼容性使开发者可直接迁移以太坊智能合约,代码复用率超90%,典型案例如PancakeSwap仅需3周完成迁移,节省80%开发成本,且支持MetaMask等以太坊生态工具,实现开发环境无缝衔接。AI工具进一步优化开发流程:2025年3月推出的“链上AI预言机”实现链下数据毫秒级验证,AI驱动的BNB Chain AI Code Copilot可自动识别代码问题并提供解决方案。此外,Pascal硬分叉引入EIP-7702标准,支持Gas抽象(用户无需持有原生代币即可交互)、EOA钱包智能合约化(临时具备合约功能)及批量交易,配合智能钱包的AI助手(未来将支持投资组合管理与MEV检测),大幅提升开发灵活性与用户体验。

对比以太坊,BNB在性能与成本上优势显著:性能方面,BSC出块时间(不足1秒)较以太坊快4倍以上,TPS(1600-3000)远超以太坊基础层(约15-30 TPS);成本方面,BNB平均Gas费(0.01-0.05美元)仅为以太坊的1/20-1/10,且支持多代币支付与赞助模式;开发方面,EVM兼容与AI工具结合,使迁移成本降低80%,显著降低创新门槛。

产品架构

BNB公链的产品架构以“生态协同-性能扩展-用户体验”为核心逻辑,通过并行链设计、模块化扩展与用户交互优化的深度整合,实现“高性能+易用性”的平衡目标。

在生态协同层面,并行链架构通过功能隔离与跨链协同构建高效生态体系。BNB Chain采用“双链并行”架构,由BNB信标链与BNB智能链(BSC)组成,二者功能定位明确且协同运作。BNB信标链作为治理层,采用BEP-2代币标准,专注于质押、投票等核心治理功能;BNB作为EVM兼容层,采用BEP-20代币标准,支持DApp生态部署、DeFi服务及多链应用开发,形成“治理-应用”的分层协同模式。通过跨链互通机制,两条链实现资产与数据的高效流转,既保障了治理功能的独立性,又为应用生态提供了灵活的底层支持。

链名称 代币标准 功能定位 核心功能 BNB信标链 BEP-2 治理层 质押、投票等核心治理功能 BSC BEP-20 EVM兼容层 DApp部署、DeFi服务、多链应用开发

性能扩展层面,模块化设计与Layer2方案有效突破底层链性能瓶颈。BNB通过模块化扩展架构提升扩展性,其中opBNB作为Layer2扩容方案,通过链下计算与链上结算的协同,显著提升交易吞吐量并降低Gas费用;BNB Greenfield作为去中心化存储解决方案,补充生态数据存储能力,二者与底层并行链形成“基础层-扩展层-存储层”的模块化体系,实现性能的横向与纵向扩展。

用户体验层面,跨链机制与智能钱包优化降低交互门槛。BSC通过跨链互通机制简化用户在并行链间的资产转移流程,提升多链协同的易用性;同时,通过Pascal硬分叉支持EIP-7702协议,实现Gas抽象与EOA钱包智能合约化,减少用户对Gas费用管理的操作复杂度。此外,BSC区块结构与以太坊保持一致,确保与以太坊工具链的无缝对接,降低开发者与用户的迁移成本,进一步优化“高性能+易用性”的平衡体验。

产品路线图

BNB公链的产品路线图以时间线与技术维度为核心框架,分阶段推进技术升级与生态优化,旨在系统性提升网络竞争力。

短期(Q1-Q2 2025)聚焦用户与开发者门槛降低,通过硬分叉与机制创新实现关键突破。

3月实施的Pascal硬分叉已完成测试网验证,主网升级需节点运营商更新至指定版本(BSC v1.5.7、opBNB v0.5.2/v0.5.6),并推动交易所、基础设施提供商及开发者完成兼容性适配,其核心是支持EIP-7702标准,实现Gas抽象与EOA钱包智能合约化,为后续用户体验优化奠定基础[22][[23](2025年技术升级计划包括:Pascal硬分叉(2025年3月,支持EIP-7702,实现Gas抽象、EOA钱包智能合约化)、Lorentz硬分叉(2025年4月)、Maxwell硬分叉(2025年6月,出块速度提升至0.75秒);其他计划包括AI Agent经济模型整合、无Gas费交易机制、验证节点扩展计划(从21个增至41个))]。

4月Lorentz硬分叉将进一步完善基础功能,而6月Maxwell硬分叉则聚焦性能提升,计划将出块速度提升至0.75秒,目前提案已进入社区意见征集阶段。同时,短期还将落地无Gas费交易机制,支持多代币支付Gas费及项目方赞助模式,配合智能钱包升级(集成EIP-7702与AI助手),显著降低用户使用门槛[(BNB Chain 2025技术路线图目标是建立更高效、更安全、更易用的开发和用户生态,推动竞争优势和生态增长的良性循环,具体包括亚秒级交易速度优化、AI驱动开发工具引入、无Gas费交易机制、MEV保护机制建设、智能钱包升级等)]

中期(Q3 2025)以增强去中心化程度为核心,启动验证节点扩展计划,将节点数量从21个增至41个,通过扩大节点参与范围提升网络安全性与抗审查能力,为生态长期稳定运行提供治理基础[(2025年技术升级计划包括:Pascal硬分叉(2025年3月,支持EIP-7702,实现Gas抽象、EOA钱包智能合约化)、Lorentz硬分叉(2025年4月)、Maxwell硬分叉(2025年6月,出块速度提升至0.75秒);其他计划包括AI Agent经济模型整合、无Gas费交易机制、验证节点扩展计划(从21个增至41个))]。

长期规划(2025年后)聚焦性能飞跃与技术融合,目标实现亚秒级出块(出块时间不足1秒)与每日1亿笔交易处理能力的平衡,同时深度整合AI技术构建“AI原生链”生态。具体包括引入BNB Chain AI Code Copilot辅助智能合约开发,探索AI Agent经济模型,实现智能合约自动生成与风险预警,并与OpenAI等机构合作开发链上AI模型[(2025-2030的三大趋势:

1. 模块化区块链(拆分执行层与结算层,支持侧链自定义共识机制);

2. AI原生链(与OpenAI等合作开发链上AI模型,实现智能合约自动生成与风险预警);

3. 碳中和技术(采用权益证明+可再生能源验证模式,单笔交易能耗降至0.03kWh,较比特币减少99.7%))]

共识机制

BNB采用Proof of Staked Authority(PoSA)共识机制,其核心原理是融合权益证明(PoS)与授权证明(PoA)的特性。在验证节点设置上,当前网络由21个轮换验证节点构成(计划扩展至41个),节点需质押BNB代币以获得验证资格;出块规则方面,验证节点按固定顺序在3秒时间槽内轮流出块,若某节点错过时间槽,则由下一个节点接管出块流程。

PoSA机制在效率层面展现显著优势:通过固定顺序轮流出块与短时间槽设计,实现了3秒的出块时间与高交易吞吐量(TPS),其处理能力较以太坊提升约4倍。安全性则通过质押机制与惩罚规则保障,验证节点因质押BNB而面临资产约束,若存在双签等恶意行为将触发惩罚机制,从而降低作恶动机。

重组机制的存在具有必然性,主要源于节点竞争出块与网络传输延迟的客观影响。由于出块时间短(3秒)且验证者数量较少(21个),BSC网络中1-2个区块深度的重组属于正常现象,主链通过区块高度、验证者权重及时间戳的优先级规则确定。对用户而言,为确保交易最终性,建议等待15-20个区块确认后再视为交易完成。

与纯PoS或PoW机制相比,PoSA在设计上进行了明确取舍。相较于依赖算力竞争的PoW,PoSA通过固定验证节点与轮流出块大幅提升了效率,但牺牲了部分去中心化程度;相较于纯PoS机制,PoSA通过减少验证节点数量(21个)与固定出块顺序降低了共识达成的复杂度,进一步优化了出块速度与TPS,但也因此具有一定中心化特性,更适合联盟链或交易所公链场景。这种设计平衡了效率与安全性,以适度的中心化换取了高吞吐量与低延迟的性能表现。

链上生态

知名DeFi项目

BNB链上DeFi生态以“DEX-借贷-聚合器”为核心框架,各细分领域头部项目通过差异化市场定位与技术创新,共同构建了高效且充满活力的金融生态。在DEX领域,PancakeSwap作为头部AMM协议,市场地位显著,2025年2月数据显示其7天交易量达200亿美元,24小时交易量30亿美元,同时BNB Chain生态DEX上周累计交易量143.36亿美元位居各链首位,PancakeSwap单24小时产生费用343万美元,协议收入70.9万美元,充分体现其在BSC DEX生态中的主导地位。整体来看,BSC链上DEX 24小时交易额达44.13亿美元,超越Solana和以太坊的总和,进一步巩固了BSC在去中心化交易领域的领先优势。

借贷领域中,Venus Protocol占据BNB借贷市场28%的份额,其核心创新在于“动态利率模型”,该机制使资金利用率高达92%,较传统借贷协议(如Compound)提升40%,显著优化了资金配置效率,成为BNB借贷生态的关键支柱。

收益聚合器方面,Autofarm通过整合BSC链上多个DeFi协议的收益策略,运用自动优化算法为用户创造年化25%-40%的收益,成功吸引超120万新用户,有效提升了生态资金的聚合与利用效率。

BNB DeFi生态的低费率与高收益机制共同驱动了“流动性-用户-项目”的正向循环。低Gas费降低了用户参与门槛,而高收益模式(如Venus的高资金利用率、Autofarm的高年化回报)持续吸引用户资金流入,进而提升整体流动性;流动性的增加进一步吸引更多项目入驻,丰富生态应用场景,项目的增长反哺用户选择多样性,形成生态闭环。

数据显示,2025年Q1 BNB DeFi锁仓量(TVL)突破580亿美元,较2024年增长300%,其中亚洲市场贡献65%的增量;头部项目交易量的激增推动BSC DeFi协议TVL增长30%,链上Gas消耗增加,间接刺激BNB需求,生态活力持续提升。此外,BUILDon项目作为BNB链上主要交易量贡献者,其交易量占链上总交易量的52%,进一步印证了BSC DeFi生态的整体活跃度。

知名Meme项目

BNB链上的知名Meme项目包括CaptainBNB、TST(TestToken)、TST (TestToken )、Mubarak、BROCCOLI、BROCCOLI 、BUBB等,其流量驱动逻辑主要围绕文化符号共鸣、低门槛交易机制及平台激励政策展开,同时展现出对生态冷启动的显著推动作用,但也伴随高投机性风险。

在文化符号驱动方面,部分Meme币通过绑定特定文化叙事或名人效应实现流量聚合。例如,Mubarak作为中东文化符号代币,借助区域文化认同迅速获得市场关注,3天内涨幅达10倍,市值攀升至1.38亿美元,并通过官方指定合约地址规避分叉混乱以强化市场信任。此外,名人效应显著影响项目热度:赵长鹏在X平台多次提及Mubarak 作为中东文化符号代币,借助区域文化认同迅速获得市场关注,3天内涨幅达10倍,市值攀升至1.38亿美元,并通过官方指定合约地址规避分叉混乱以强化市场信任。

此外,名人效应显著影响项目热度:赵长鹏在X 平台多次提及TST,使其从Four平台的测试币演变为市值最高达5亿美元的热门币种;其以1 BNB购入Mubarak的行为,推动该代币48小时内市值从6000美元暴涨至2亿美元,涨幅超25000Mubarak 的行为,推动该代币48小时内市值从6000美元暴涨至2亿美元,涨幅超25000BUBB市值亦从300万美元飙升至3400万美元,涨幅超10倍。类似地,$BROCCOLI因赵长鹏提及宠物相关话题,24小时交易量从零激增至3000万美元,凸显文化符号与名人背书对流量的强效拉动。

低门槛交易机制为Meme币提供了用户触达基础。无需KYC的便捷交易流程降低了参与门槛,使得新用户能够快速入场,这一特性与Meme文化的大众化传播属性高度契合,直接推动了用户规模扩张。例如,$BUBB在何一助推下,链上日活跃地址数激增至5万,反映出低门槛交易对用户增长的显著促进作用。

平台激励政策进一步强化了Meme币的流动性与市场活力。币安推出440万美元Meme币流动性支持专项基金,对$BROCCOLI等项目提供流动性支持,其中首笔20万美元资金被永久锁定于流动性池,以稳定市场基础。此类激励措施不仅吸引了项目方参与,也为交易者提供了更低的交易摩擦,形成正向循环。

Meme项目对BNB生态冷启动起到了关键作用。通过上述流量驱动逻辑,头部Meme币展现出极强的用户拉新能力:CaptainBNB自Four.Meme平台发射后6小时内市值突破1000万美元,涨幅达13000%;$TST日交易量一度占BNB Chain总量的15%,成为生态内重要的交易流量来源。这些项目通过短期爆发性增长吸引了大量新用户入场,为BSC生态注入了初期活力。

然而,Meme币的高投机性风险不容忽视。其价格波动主要依赖市场情绪与名人效应,缺乏实际价值支撑,导致极端行情频发。例如,Mubarak48小时内涨幅超25000Mubarak 48小时内涨幅超25000TST 3天内涨幅达100倍,此类暴涨背后伴随的是极高的回调风险。此外,部分项目起源于测试用途(如$TST最初为演示测试币)或社区自发创作,其合约安全性与项目可持续性缺乏保障,进一步加剧了投资风险。

RWA项目

RWA(Real-World Assets)项目作为连接传统金融与加密生态的关键纽带,通过将实体资产或金融工具代币化,实现跨领域资源整合与效率优化。在BNB Chain生态中,RWA项目已初步覆盖房地产、股票等传统资产领域,例如推出代币化房地产项目,并与Kraken、Backed等机构合作发行AAPLX、TSLAX、NVDAX、SPYX等BEP-20代币化股票,使传统金融资产得以在加密网络中流通交易。此外,在供应链金融领域,VeChain与BSC联合搭建的“可信数据存证平台”推动核心企业应付账款上链率提升至85%;某汽车零部件企业通过应收账款NFT化,将融资成本从年化12%降至6%,融资周期从45天缩短至72小时,印证了RWA在降低融资成本、缩短周期方面的实际价值。

当前,BNB生态内RWA项目数量仍相对有限,主要集中于房地产、股票及供应链金融等细分领域。然而,其发展潜力不容忽视:一方面,机构合作持续深化,如与Kraken、Backed等传统金融机构的合作已验证合规资产代币化的可行性;另一方面,合规化进程加速为RWA项目提供了稳定发展环境,例如Sign Protocol通过数字签名与智能合约绑定解决代币分发合规痛点,已成功融资1600万美元,预示着合规驱动下RWA项目规模化发展的广阔前景。未来,随着更多传统资产类型的纳入及跨机构协作的拓展,RWA有望成为BNB连接传统金融与加密生态的核心支柱。

交易规模及排名

BNB的交易规模可从交易量、锁仓量(TVL)及稳定币三个维度综合分析,其市场地位通过与以太坊、Solana的对比得以凸显,而低费率、币安生态流量及Meme经济激励共同构成了规模增长的核心驱动力,且交易规模与生态活跃度呈现显著正相关性。

交易量:公链市场的核心竞争者

BNB在交易量维度表现突出,2025年第一季度实现日均交易量2500万笔,占公链市场37%的份额。从交易金额看,BNB多次在关键时间节点超越以太坊和Solana。2025年2月第二周,其日交易量激增近50%至295亿美元,超越Solana(263亿美元)、以太坊(145亿美元)及Base(68亿美元),位列全球公链首位。同年5月,BNB日交易量达133.09亿美元,再次超越以太坊(17.4亿美元)和Solana(23.2亿美元),且当周累计交易量达697.59亿美元,增幅超过以太坊、Solana及排名前十的区块链网络总交易量。

在去中心化交易所(DEX)领域,BSC的领先优势更为显著。2025年5月,其链上DEX单日交易额达44.13亿美元,超过Solana(27.69亿美元)与以太坊(13.92亿美元)的总和。头部DEX PancakeSwap同期表现强劲,7天交易量达200亿美元,24小时交易量达30亿美元。根据DefiLlama数据,BSC在部分统计周期内24小时DEX交易量达16.37亿美元,超过Solana(10.77亿美元)和以太坊(10.12亿美元),周度累计交易量亦达143.36亿美元,持续位居各公链首位。

锁仓量与稳定币:生态稳定性的支撑

BNB的锁仓量(TVL)呈现波动回升趋势。2021年其TVL峰值达300亿美元,2022-2023年回落至50亿美元,2024年逐步回升至200亿美元,2025年第一季度进一步突破580亿美元。截至2025年6月6日,BSC TVL约为59亿美元,反映出生态锁仓规模的动态调整。稳定币方面,BNB链上稳定币市值近70亿美元,位列全球第四,为生态内交易活动提供了稳定的价值媒介。

市场地位与驱动因素

通过与以太坊、Solana的对比,BNB已确立公链市场核心地位。在交易量上,BNB多次在单日及周度维度超越两者,尤其在DEX领域,其交易规模优势显著。驱动这一增长的核心因素包括:低交易费率降低用户参与门槛,币安生态持续导入流量(如CZ主导的流动性激励计划推动日活地址突破百万),以及Meme经济激励激活交易活力。

交易规模与生态活跃度的正相关性

BNB交易规模的增长与其生态活跃度呈现显著正相关。2024年数据显示,BNB成为新项目孵化热门平台,DeFi项目交易量激增推动Gas消耗增加,BNB季度销毁总量达240万枚(价值超13亿美元),带动BNB价格单日暴涨8%并突破650美元。此外,BUILDon项目24小时内交易量达4300万美元,占USD1链上总交易量的52%,印证了生态项目活跃度对交易规模的直接拉动作用。

战略合作及商业成长空间

BNB的战略合作与商业成长空间可通过“生态内协同-跨链互联-传统金融融合”三维框架展开分析。在生态内协同层面,BSC作为币安交易平台的核心基础设施,与币安交易所深度集成,共享用户与资金资源,通过Launchpool、空投等激励措施支持生态建设,为BNB提供了庞大的用户基础与流动性保障。币安创始人CZ宣布将个人地址收到的BNB捐赠全部用于购买BNB生态代币,直接为项目注入流动性,形成“社区-资金-价值”的正向循环,进一步强化生态内资源协同效应。此外,BSC治理模块BEP-297支持质押信用持有者提案和投票,具备持续奖励、灵活委托及安全执行等特性,治理参数包括最低质押200 BNB、7天投票周期等,为生态内协同提供了制度保障.

跨链互联方面,BNB通过技术合作拓展资产流通边界。AnySwap跨链桥支持与以太坊、Polygon等12条公链的资产互通,单日跨链交易量超10亿美元,实现了与以太坊、比特币等主流链的资产无缝流转。2025年4月上线的“BNB-比特币锚定币”BTCB流通量达12万枚,价值超70亿美元,进一步丰富了跨链资产类型,提升了BNBC作为跨链枢纽的资产承载能力.

展望未来,BSC在支付与RWA(真实世界资产)领域的成长空间显著。支付领域,YZi Labs的测试项目与SWIFT跨境支付合作有望形成协同,推动BNB成为加密货币与传统支付网络互联互通的关键节点;RWA方面,BNB已与Kraken、Backed合作推出代币化股票,并引入Uptop、Bit Ring等赞助商支持开发者生态,随着机构参与加深与合规基础设施完善,代币化债券、房地产等资产有望成为BNB生态新的增长引擎。整体而言,BNB凭借币安生态协同、跨链互联能力及传统金融融合进展,正逐步构建“用户-资产-场景”三位一体的商业生态,为其长期商业价值增长奠定基础。

#加密货币 #RWA #公链 #币安 #赵长鹏 #Meme #区块链技术 #稳定币 #USDT #BNB

Coing.news 光哥数币 区块链和加密货币讲述者