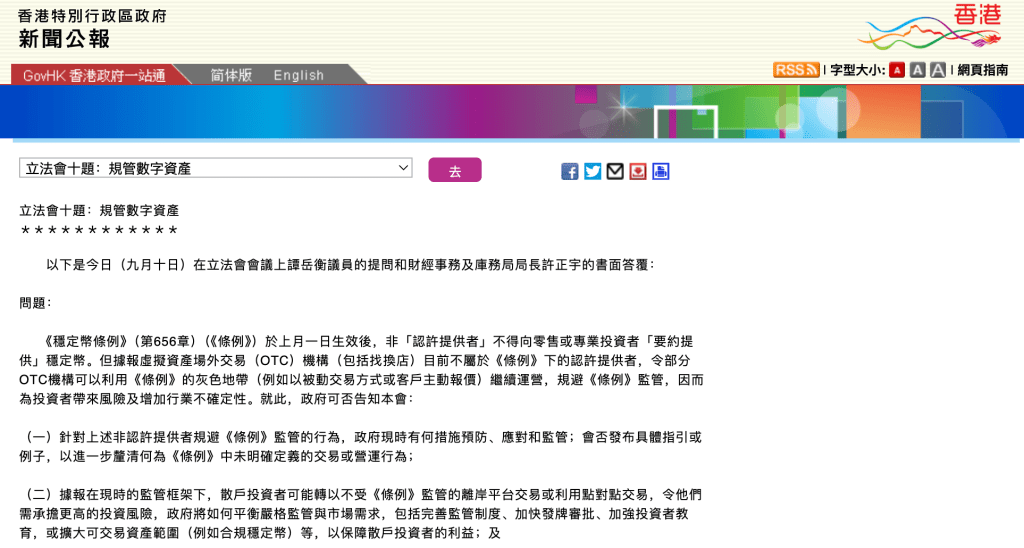

立法會十題:規管數字資產

************ 以下是今日(九月十日)在立法會會議上譚岳衡議員的提問和財經事務及庫務局局長許正宇的書面答覆:

問題:

《穩定幣條例》(第656章)(《條例》)於上月一日生效後,非「認許提供者」不得向零售或專業投資者「要約提供」穩定幣。但據報虛擬資產場外交易(OTC)機構(包括找換店)目前不屬於《條例》下的認許提供者,令部分OTC機構可以利用《條例》的灰色地帶(例如以被動交易方式或客戶主動報價)繼續運營,規避《條例》監管,因而為投資者帶來風險及增加行業不確定性。就此,政府可否告知本會:

(一)針對上述非認許提供者規避《條例》監管的行為,政府現時有何措施預防、應對和監管;會否發布具體指引或例子,以進一步釐清何為《條例》中未明確定義的交易或營運行為;

(二)據報在現時的監管框架下,散戶投資者可能轉以不受《條例》監管的離岸平台交易或利用點對點交易,令他們需承擔更高的投資風險,政府將如何平衡嚴格監管與市場需求,包括完善監管制度、加快發牌審批、加強投資者教育,或擴大可交易資產範圍(例如合規穩定幣)等,以保障散戶投資者的利益;及

(三)鑑於政府於今年六月就設立數字資產交易及託管服務提供者發牌制度的立法建議發布諮詢文件,制訂該發牌制度的工作進展及立法時間表為何;如有立法時間表,詳情為何;如沒有立法時間表,原因為何?

答覆:

主席︰

《穩定幣條例》(第656章)(《條例》)已於二○二五年八月一日實施,其中一個目的是監管指明穩定幣的發行及限制可要約提供指明穩定幣的人士,以保障指明穩定幣持有人及潛在持有人。

就問題的各部分,經諮詢香港金融管理局(金管局)及證券及期貨事務監察委員會(證監會),現答覆如下:

(一)根據《條例》第9條,目前只有「認許提供者」可要約提供指明穩定幣。現時,《條例》指明五類「認許提供者」,分別為(一)持牌的穩定幣發行人、(二)由證監會發牌的虛擬資產服務提供者、(三)持有儲值支付工具牌照的人士、(四)獲證監會發牌進行第1類受規管活動的法團,及(五)認可機構。「認許提供者」可以向零售投資者和專業投資者要約提供由受金管局監管的持牌發行人發行的穩定幣(受監管的穩定幣);至於非受監管的穩定幣,只可向專業投資者(根據《證券及期貨條例》(第571章)附表1第1部第1條的定義)要約提供。

虛擬資產場外交易機構目前不屬《條例》下的「認許提供者」,因此不能向零售或專業投資者要約提供指明穩定幣(不論該穩定幣是否受監管)。

《條例》實施初期,金管局會通過加強宣傳,加深業界對《條例》的認識,促使業界遵守《條例》的相關要求。同時,金管局會監察市面上涉及穩定幣交易的情況,如果發現有涉嫌違反《條例》的行為,會根據相關事實和證據,考慮進一步跟進行動。

(二)如上文所述,根據《條例》規定,目前只有「認許提供者」可要約提供指明穩定幣。公眾必須留意,目前金管局尚未向任何穩定幣發行人發出牌照。公眾向《條例》指明的「認許提供者」購買受監管穩定幣,才會受到《條例》的保障。假如公眾透過非受監管的渠道購買穩定幣,或購買任何非受監管的穩定幣,須自行承擔風險。

金管局會透過不同渠道,包括社交媒體平台,持續進行公眾教育,以加深公眾對《條例》的認識。

(三)財經事務及庫務局(財庫局)於二○二五年六月發表的《香港數字資產發展政策宣言2.0》表明,優化法律與監管是推動數字資產行業發展的其中一個重點。政府及金融監管機構會繼續秉持「相同業務、相同風險、相同規則」的原則,強調風險為本,持續優化和建立一套既切合本地情況,又依循國際標準和慣例的監管制度,為香港數字資產市場健康、負責任和可持續發展提供穩固基礎。

財庫局與證監會剛於二○二五年六月二十七日至八月二十九日期間,就數字資產交易及託管服務提供者發牌制度的立法建議進行了公眾諮詢。財庫局與證監會正參考公眾諮詢所得的意見,制訂相關發牌制度的細節,並將適時公布立法時間表。

完

2025年9月10日(星期三)

香港時間14時40分

原文链接:https://www.info.gov.hk/gia/general/202509/10/P2025091000346.htm

Coing.news•光哥数币•中国区块链和加密货币讲述者