一、创始人与团队:从程序员到加密帝国掌舵人

赵长鹏的传奇创业路

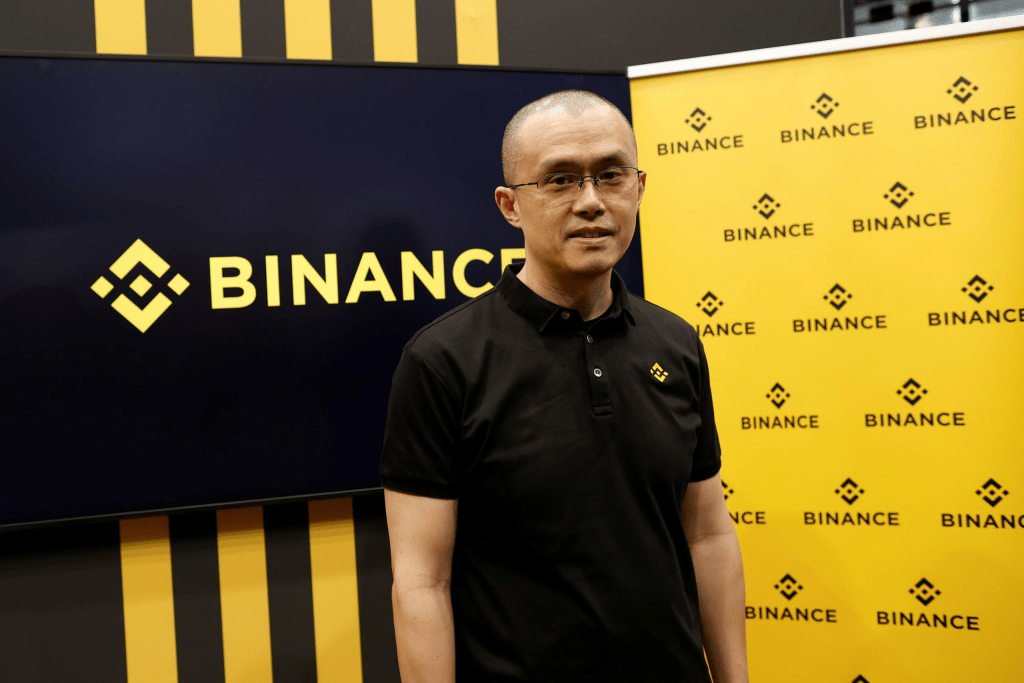

Binance的崛起离不开创始人赵长鹏(CZ) 的独特 vision。这位加拿大华裔程序员的职业生涯堪称加密行业缩影:

- 早期经历:曾任职于东京证券交易所、彭博社,2013年接触比特币,2014年加入OKCoin任CTO,积累交易所核心技术经验。

- 创立Binance:2017年7月ICO融资1500万美元,仅用6个月使Binance成为全球交易量最大的交易所,估值突破10亿美元,创造加密行业最快”独角兽”纪录。

- 领导风格:以”快速迭代”和”去中心化管理”著称,公司决策多通过Telegram群实时讨论,员工形容他”像风一样难以捉摸,但总能抓住风口”。

核心团队构成

- 何一:联合创始人兼CMO,前电视台主持人,负责品牌和市场,凭借媒体资源和公关能力,帮助Binance早期快速建立知名度。

- 技术团队:多来自高盛、摩根士丹利等传统金融机构及谷歌、亚马逊,核心系统工程师平均拥有10年以上高频交易系统开发经验。

- 全球化团队:2025年员工超3000人,分布在30+国家,远程办公为主,文化多样性极强,支持18种语言客户服务。

二、发展历程:监管风暴中崛起的全球巨头

关键成长节点

野蛮生长阶段(2017-2019)

- 2017年7月:ICO融资1500万美元,上线仅10天日交易量突破1亿美元。

- 2017年9月:中国监管收紧,果断将服务器和团队迁至日本,避免业务中断。

- 2018年1月:推出平台币BNB,ICO价格0.1美元,2021年峰值涨至680美元,涨幅6800倍。

- 2018年3月:因日本监管压力再次迁至马耳他,确立”监管友好型”司法管辖区战略。

生态扩张阶段(2020-2022)

- 2020年9月:推出Binance Smart Chain(BSC),3个月内吸引200+DeFi项目,锁仓量峰值达300亿美元。

- 2021年:用户突破3000万,成为全球最大交易所,遭遇美国、欧盟等多国监管审查。

- 2022年:收购CoinMarketCap,拓展数据业务;推出Binance Pay,布局支付场景。

合规转型阶段(2023-2025)

- 2023年6月:支付43亿美元和解美国CFTC指控,创加密行业最大监管和解纪录。

- 2024年:获得巴林、阿联酋、新加坡等重要金融中心牌照,合规业务收入占比提升至35%。

- 2025年:生态覆盖交易、公链、钱包、NFT、支付全领域,月活用户超3000万,稳居全球交易所第一。

重大危机与应对

- 2019年黑客攻击:被盗4100万美元BTC,24小时内全额赔付,推出”安全资产基金”(SAFU),增强用户信任。

- 2021年监管围剿:全球超10国发禁令,Binance采取”局部合规”策略,在限制地区停止部分服务。

- 2022年FTX崩盘:行业信任危机中,Binance高调宣布”行业稳定基金”,收购FTX部分资产,巩固龙头地位。

三、商业模式:全品类加密金融超市

业务矩阵与收入结构

1. 核心交易业务(占比75%)

- 现货交易:支持3000+代币,0.1%基础费率,BNB支付享25%折扣,2025年预计收入120亿美元。

- 衍生品交易:期货(最高125倍杠杆)、期权、永续合约、杠杆代币,收入占比40%,远超行业平均水平。

- OTC交易:机构级大额交易服务,单笔上限1亿美元,手续费0.2%,主要服务对冲基金和家族办公室。

2. 平台币BNB生态(占比10%)

- 市值管理:总量2亿枚,每季度用20%利润回购销毁,流通量持续减少,2025年预计销毁至1亿枚以下。

- 应用场景:支付手续费、生态内交易媒介、DeFi抵押品、Launchpad打新资格,形成闭环生态。

- 价值捕获:Binance每产生1美元收入,BNB持有者间接获得0.05美元价值(通过销毁和生态增值)。

3. 创新业务(占比15%)

- Binance Smart Chain:公链Gas费收入分成,2025年预计贡献10亿美元收入。

- NFT市场:交易佣金2%,与OpenSea竞争,主打BSC生态NFT,2025年交易额目标50亿美元。

- Binance Pay:跨境支付服务,费率0.5%,主要服务东南亚和非洲市场,用户超500万。

- 借贷与理财:年化收益3-15%,支持多币种质押,管理资产规模超100亿美元。

盈利模式拆解

- 规模效应:交易量全球第一,单位用户运维成本比小交易所低60%,毛利率高达65%(传统券商平均30%)。

- 生态协同:交易所用户向BSC和Trust Wallet导流,降低获客成本,用户LTV(生命周期价值)比纯交易平台高40%。

- 高频交易:做市商返佣政策吸引专业交易团队,高频交易占比达45%,贡献稳定手续费收入。

四、竞争优势:速度、生态与全球化

四大核心壁垒

1. 技术领先

- 交易引擎:自研”Binance Chain”引擎,TPS达140万,峰值处理能力是Coinbase的5倍,系统稳定性行业第一,2025年全年宕机时间仅47分钟。

- 安全体系:多层防护架构,24小时安全监控,2019年黑客攻击后再无重大安全事故,安全评分4.6/5。

- 产品迭代:平均每周迭代2-3项功能,响应速度远超传统金融机构,BSC从概念到上线仅用3个月。

2. 生态闭环

- 业务协同:交易所、公链、钱包、支付等8大业务线相互导流,形成”交易-理财-应用”生态闭环,用户留存率65%,高于行业平均45%。

- 开发者生态:BSC吸引3000+DApp,开发者奖励计划投入10亿美元,生态繁荣度仅次于以太坊。

- 平台币赋能:BNB作为生态通证,将各业务线价值串联,形成独特的”飞轮效应”。

3. 全球化运营

- 本地化覆盖:支持180+国家法币购买,支付方式覆盖银行转账、信用卡、电子钱包等200+种,远超任何竞争对手。

- 合规灵活性:采用”全球总部+区域子公司”架构,在严格地区(如美国)推出合规子品牌(Binance.US),在宽松地区提供全功能服务。

- 新兴市场渗透:东南亚、非洲用户占比60%,本地化运营团队深入当地市场,支付渠道适配性领先。

4. 成本控制

- 远程办公:3000名员工中80%远程办公,人力成本比Coinbase低50%,可维持低价策略。

- 自动化运维:智能客服占比70%,工单处理效率高,运营成本仅为传统金融机构的1/10。

- 规模采购:服务器和带宽采购量全球第一,单位成本比小交易所低30%。

五、竞争格局与市场地位

全球交易所排名(2025年Q2)

| 排名 | 交易所 | 日均交易量 | 用户数 | 合规牌照 | 主要优势 |

|---|---|---|---|---|---|

| 1 | Binance | 1200亿美元 | 1.5亿 | 25+ | 生态完整、全球化、成本低 |

| 2 | Coinbase | 250亿美元 | 8300万 | 40+ | 美国合规、机构用户多 |

| 3 | Kraken | 80亿美元 | 1500万 | 30+ | 安全性高、监管友好 |

| 4 | OKX | 75亿美元 | 2000万 | 20+ | 衍生品创新、华语市场 |

| 5 | Huobi | 60亿美元 | 1800万 | 15+ | 生态布局、社区基础 |

主要竞争对手分析

Coinbase:合规对手

- 优势:美国上市公司,合规性强,机构用户占比高(35% vs Binance 8%)。

- 劣势:费率高(0.5% vs Binance 0.1%),创新速度慢,国际化程度低。

- Binance应对:推出Binance.US针对性竞争,价格战+生态补贴,争夺零售用户。

OKX/Huobi:华语市场对手

- 优势:中国用户基础深,本地化服务好,衍生品创新快。

- 劣势:全球化滞后,生态完整性不足,资金实力弱于Binance。

- Binance应对:通过BNB生态补贴和流动性挖矿,吸引项目和用户迁移。

新兴挑战者:Bybit/MEXC

- 优势:高杠杆(200倍)吸引投机用户,运营成本低,灵活度高。

- 劣势:生态单薄,合规风险高,流动性不足。

- Binance应对:推出更高杠杆产品(125倍),强化风险控制,挤压生存空间。

六、用户价值与风险警示

用户核心价值

- 流动性保障:全球最大订单簿,BTC/USDT交易对深度超10亿美元,大额交易滑点<0.1%。

- 一站式服务:从现货、衍生品到理财、NFT,满足用户全生命周期需求,平均每位用户使用3.2项服务。

- 低交易成本:阶梯费率+BNB折扣,高频交易者成本比Coinbase低70%,年节省超1000美元。

- 创新体验:率先推出杠杆代币、自动定投等功能,引领行业创新方向,用户体验评分4.5/5。

三大风险

1. 监管政策风险

- 全球不确定性:美国、欧盟等主要市场监管框架仍在形成中,可能面临业务限制或罚款。

- 合规成本上升:2023年支付43亿美元和解金,合规投入持续增加,可能影响盈利能力。

- 地区服务中断:已在加拿大、日本等10+国家停止部分服务,用户资产安全依赖平台合规能力。

2. 平台运营风险

- 系统安全:历史上曾发生黑客攻击,虽全额赔付但信任受损,2025年安全预算增至5亿美元。

- 操作风险:高杠杆衍生品导致用户频繁爆仓,2024年用户平均亏损率达38%,引发投诉。

- 集中度风险:赵长鹏个人对公司决策影响过大,管理层稳定性存疑。

3. 市场竞争风险

- 价格战:Bybit/MEXC等平台补贴抢用户,Binance利润率从65%降至52%。

- 生态竞争:以太坊升级后竞争力增强,BSC市场份额从30%降至20%。

- 传统金融入场:高盛、摩根士丹利推出加密服务,分流机构用户。

七、未来展望:从交易所到Web3生态帝国

战略发展方向

1. 合规化深化

- 区域牌照:计划2025年前获得欧盟MiCA、英国FCA等关键牌照,合规业务收入占比提升至50%。

- 机构服务:推出更多符合SEC要求的合规产品,目标机构用户资产规模突破500亿美元。

- 上市准备:2026年启动IPO,估值目标1000亿美元,成为首家公开上市的大型加密交易所。

2. 生态扩张

- Web3入口:通过Trust Wallet和Binance Pay,成为10亿非加密用户进入Web3的门户。

- 元宇宙布局:投资元宇宙项目,推出虚拟资产交易和社交功能,拓展年轻用户。

- 传统金融融合:与银行合作推出加密货币理财产品,打通传统金融与加密世界。

3. 技术创新

- AI赋能:推出AI交易助手,自动推荐交易策略,降低新手门槛。

- 量子计算防御:提前布局抗量子计算加密技术,保障长期安全。

- Layer2扩展:为BSC开发Layer2解决方案,降低Gas费,提升吞吐量。

结语:Binance的崛起是加密行业”快鱼吃慢鱼”的典型案例,赵长鹏以极致效率和全球化视野,将一家初创公司打造成估值超千亿的金融帝国。但其面临的监管压力和生态竞争也日益激烈,未来能否在合规与创新间找到平衡,将决定其能否从”加密巨头”进化为真正的主流金融力量。对用户而言,Binance提供了无与伦比的交易体验和生态便利,但需时刻警惕监管风险和平台集中化风险,做好资产分散配置。

Coing.news•光哥数币•中国区块链和加密货币讲述者